股票配资招商平台 海通证券自营收益率大幅下滑直至为负 近三千亿投资规模仍难盈利|数说券商自营

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

- 用户评价:通过查看用户的评价和反馈,可以了解平台的服务质量和用户体验。

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近日,2024年上半年A股券商业绩预告出炉,13家纯证券业务上市券商的业绩分化严重,自营业务成为主要“胜负手”。研究认为,2024年全年上市券商自营业务的分化将更为明显,自营业务仍将扮演行业整体经营业绩核心变量的角色。

复盘43家纯证券业务上市券商2018年-2023年六年间的自营业务数据后发现,首创证券最近六年的自营业务收入占同期总营收之和的45.96%,在43家纯证券业务上市券商中高居榜首。2023年年末,首创证券自营业务资产合计292.75亿元,占期末总资产的比例为67.76%,在行业中高居榜首。

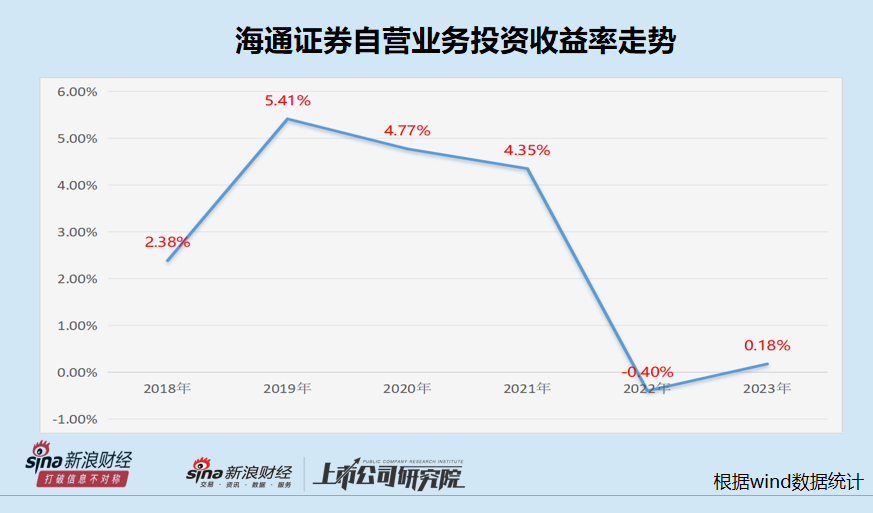

投资收益率方面,43家上市券商2018年-2023年六年间的平均值约为3.28%。大型券商中,广发证券、东方证券、光大证券(维权)、招商证券、海通证券等券商的收益率较低,其中海通证券最近两年的收益率还为负值或接近为0。截至2023年末,海通证券的自营投资资产接近3千亿元,可仍旧难获利或收入微薄。海通证券投资连遭滑铁卢背后可能与“踩雷”地产债有关,更深层次的原因是风控、内控有效性待考。

投资收益率大幅下降直至为负

2018-2023年,海通证券分别实现营收237.65亿元、344.29亿元、382.2亿元、432.05亿元、259.48亿元、229.53亿元,同比分别增长-15.79%、44.87%、9.64%、13.04%、-39.94%、-11.54%;分别实现净利润57.71亿元、105.41亿元、120.37亿元、137.48亿元、51.96亿元、-3.11亿元,同比分别增长-41.57%、82.66%、14.2%、14.21%、-62.2%、-105.99%;分别实现扣非归母净利润48亿元、90.49亿元、106.78亿元、124.02亿元、59.02亿元、2.71亿元,同比分别增长-40.71%、88.51%、18.01%、16.14%、-52.41%、-95.4%。

海通证券最近六年业绩大起大落尤其是2022年、2023年净利大幅下滑乃至亏损,与自营投资业务有很大关联。

根据wind数据统计,2018-2023年,海通证券自营业务收入(自营业务收入=投资净收益+公允价值变动净收益-对联营企业和合营企业的投资收益,下同)分别为34.84亿元、114.5亿元、 110.77亿元、106.79亿元、 -10.34亿元和4.81亿元,合计361.36亿元。

2018-2023年,海通证券自营投资资产(自营业务资产=交易性金融资产+其他债权投资)金额分别为1923.37亿元、2307.47亿元、2335.04亿元、2574.63亿元、2624.51亿元、2825.84亿元。按照“投资收益率=自营业务收入/(期初自营资产+期末自营资产)/2 ”的公式计算,海通证券2018-2023年自营资产的投资收益率分别为2.38%、5.41%、4.77%、4.35%、-0.40%、0.18%。

从以上数据可以看出,海通证券自营业务的投资收益率自2022年来显著下滑甚至为负值。海通证券年报显示,2022年、2023年的交易与机构业务分部(包含自营投资业务)的收入分别为-17.05亿元、-29.23亿元。

如果按照海通证券年报中给出的交易与机构业务数据作为统计口径,海通证券2023年自营投资资产的收益率也可能是负值。2022年末和2023年末,公司自营投资资产的规模都超过了2500亿元,接近3000亿元,可仍难盈利。

海通证券的自营业务及投资收益率大幅下降,一方面与市场行情的波动有关,另一方面“与众不同”的原因可能是公司“踩雷”巨额的地产债。这两年,部分头部地产公司的债券大面积违约不能兑付。

2023年末,海通证券交易性金融资产中的债券项目的公允价值较初始投资成本减少约48亿元,这可能是公司2023年自营业务收入大幅下降的主要原因。结合公司在业绩预告中披露的“境外金融资产估值下降”,推测海通证券可能“踩雷”的海外债券。

海通证券子公司海通国际披露了2022年巨亏65.41亿港币的原因,包括投资亏损,包括股票和债券投资亏损34.4亿港元;私募债权与股权投资和另类投资估值损失16.5亿港元。2023年,海通国际净亏损72.91亿元人民币。

加之券商研报点名海通国际“踩雷”地产债如恒大地产,可以推断海通证券自营业务收入大幅下跌乃至为负的原因,包括持仓违约的地产债的影响。

风控内控有效性待考

根据中泰国际题为《中资在港券商栉风沐雨后待突围新方向》的研报,海通证券子公司没有执行严格风控,行业配置过于集中:“以海通国际管理的海通亚洲高收益债券基金为例,房地产持仓曾高达81.55%,直到2021年12月才大幅调仓,但房地产依旧是该基金的最大行业配置。基金持仓中,包括中国恒大、华夏幸福、花样年、禹洲集团、正荣地产、佳兆业集团等的地产股均在21年-22年出现违约及展期。”

行业配置过于集中,是一家作为专业投资机构尤其是债券基金的大忌。有投资人士认为,债券投资基金通常要配置一定比例的利率债,如国债和地方债作为底仓确保收益不会大幅亏损。在利率债的基础上再配置信用债,包括公司债、企业债等以提高收益。

中国恒大、华夏幸福、花样年、禹洲集团、正荣地产、佳兆业集团等发行的地产债,给出的利率往往很高。但高收益就代表着高风险,海通证券及海通国际将数百亿元规模的资金大部分购买高风险高利率的地产债券,确实拷问公司风控的有效性。

事实上,海通证券这几年因风控、内控有效性收到的罚单并不少。据统计,海通证券近四年内至少收到25张罚单(不包括公司高管及员工罚单数量),多次被监管部门指出风控、内控、合规等方面存在不足。

近日,海通证券预计2024年半年度实现归母净利润9.19亿元到11.67亿元,同比减少69.53%到76%。原因是因市场行情波动,投资收益和公允价值变动损益减少;股权融资规模下降,投行业务收入减少。

在大型投行中,“三中”、国泰君安、华泰证券等排名前十的券商没有一家净利润降幅超过50%,海通证券今年上半年的净利润排名将跌出前十。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察股票配资招商平台